En este post te decimos todo lo que debes saber sobre la línea de crédito sus características, ventajas y cómo funciona.

Dentro de los muchos productos y servicios financieros que se ofrecen en el mercado financiero, existen los créditos, hay diferentes tipos de créditos, los personales, los comerciales, empresariales, tarjetas de crédito y los asociados a una línea de crédito, en este post te compartimos toda la información de este tipo de crédito.

Las líneas de crédito son muy utilizadas en la actualidad para afrontar gastos imprevistos o para adquisición de bienes duraderos, pero antes de utilizar una línea de crédito se deben tomar en cuenta sus comisiones, características y ventajas, para así realizar un buen uso del crédito.

¿Qué es una línea de crédito?

Una línea de crédito es un préstamo de dinero que un banco pone a disposición de su cliente, para que este la utilice cuando necesite el dinero. Las líneas de crédito son prestamos disponibles en todo momento para el cliente, esto quiere decir que puede utilizar el dinero disponible en el crédito solo cuando lo necesite.

El principal beneficio de la línea de crédito es que no genera comisiones ni intereses cuando no está en uso el dinero, pero en el momento que se dispone de los recursos en ese momento se generan los intereses y comisiones.

Características de la línea de crédito

Una línea de crédito tiene muchos beneficios para las personas y para las empresas ya que los recursos asignados a la línea de crédito siempre estan disponibles para su uso, las principales características de este tipo de crédito son las siguientes:

Es revolvente.

La principal característica de este tipo de créditos es que es revolvente, esto quiere decir que mientras se pague en tiempo y forma el crédito estará disponible para su uso. Por ejemplo, si una persona tiene una línea de crédito de 100 pesos y usa 50 pesos, solo tiene disponible 50 pesos, pero cuando paga los 50 pesos entonces tendrá disponible nuevamente los 100 pesos.

Cobra intereses solo cuando se usan los recursos.

Otra característica de este tipo de créditos es que solo genera intereses cuando el dinero se usa, si la línea de crédito no se utiliza no genera intereses.

¿Cómo funciona una línea de crédito?

Uno de los instrumentos financieros más conocidos asociados a una línea de crédito, son las tarjetas de crédito, una tarjeta te asigna una línea de crédito revolvente, con recursos siempre disponibles, el funcionamiento de este tipo de créditos es el siguiente:

- Primero un banco asigna una línea de crédito a un cliente, el monto depende de muchos factores, la antigüedad del cliente, historial crediticio, empleo actual, etc.

- Una vez asignada la línea de crédito al cliente, este puede disponer de los recursos cuando los necesite, ya que una de las obligaciones del banco es siempre tener disponible los recursos.

- Cuando el dinero es utilizado, se generan intereses y comisiones que el cliente debe tomar en cuenta.

- El cliente utiliza los recursos asignados en su crédito aceptando que debe regresar los recursos utilizados en tiempo y forma y también debe de pagar los intereses generados.

- Los recursos deben ser regresados al banco más los intereses, en las fechas pactadas en el contrato.

- Una vez regresados los recursos por el cliente al banco, el banco regresa la disponibilidad a la línea de crédito.

¿Clientes de una línea de crédito?

Existen diferentes clientes que pueden solicitar una línea de crédito a una institución financiera:

- Personas físicas o clientes personales.

- Personas morales o empresas.

- Instituciones gubernamentales.

¿Qué pasa si no se paga una línea de crédito?

Si decides dejar de pagar tu crédito, el banco puede tomar una de las siguientes acciones:

Primero reportara el estatus del crédito en las instituciones de información crediticia, Buró de crédito, esto significa que no podrás solicitar nuevos créditos.

Si la negativa continua entonces el banco puede comenzar el proceso de cobranza que generalmente son campañas de cobro.

Pasado el tiempo si la negativa continua el banco puede vender la deuda a un particular o persona moral.

Por último, si decide no vender la deuda, puede comenzar el proceso de embargo.

Principales créditos asignados a una línea de crédito

Existen muchos créditos asignados a una línea de crédito, los principales son los siguientes:

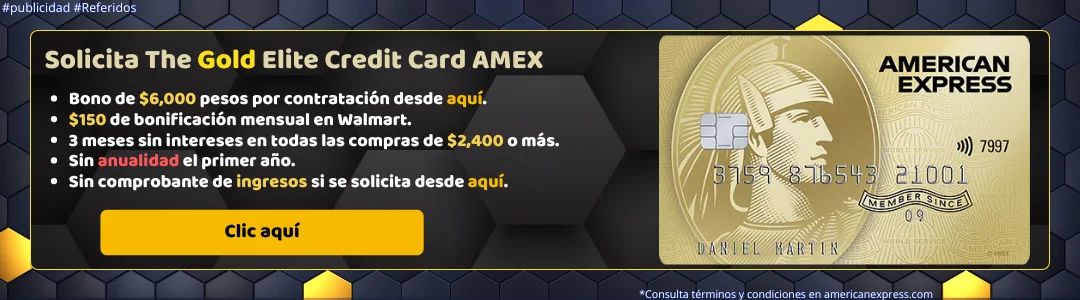

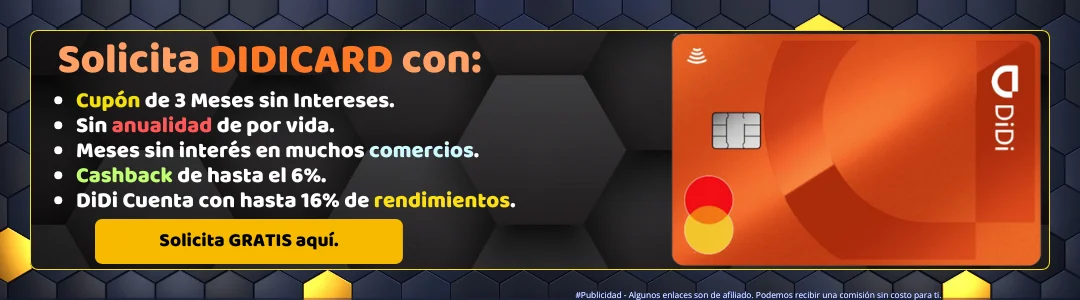

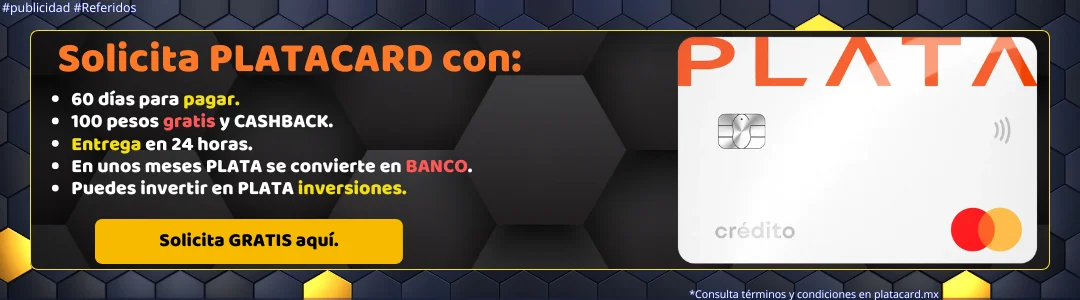

- Tarjetas de crédito.

- Tarjetas de crédito empresariales.

- Créditos empresariales.

- Tarjetas comerciales de crédito.

Ventajas de la línea de crédito

Los créditos asignados a una línea de crédito tienen muchas ventajas las principales son las siguientes:

Siempre está disponible.

Una de las ventajas principales es que los recursos disponibles siempre estan disponibles sin importar la hora, el día o el lugar. Una de las obligaciones de la institución financiera es garantizar la disponibilidad de los recursos asignados a la línea de crédito.

Puede aumentar con el buen uso.

Si le das un buen uso a la línea de crédito esta puede aumentar, para conseguir un aumento debes utilizar los recursos asignados y pagar en tiempo y forma.

Reporta a buró de crédito

Otra ventaja es que reporta a buró de crédito, esto quiere decir que todo el uso que le des a tu crédito se reflejara en el reporte de crédito especial.

Comisiones frecuentes de las líneas de crédito

Los créditos son productos financieros con comisiones, depende del tipo de crédito las comisiones que cobra, por el uso del dinero, pero generalmente las comisiones más frecuentes son las siguientes:

Apertura.

Al momento de aperturar una línea de crédito, se debe realizar un pago por la autorización, esto con la finalidad de que el monto del préstamo quede liberado, el pago se realiza al momento de la autorización.

Falta de pago.

Al ser un crédito, el monto utilizado debe ser devuelto a la institución financiera más los intereses, cuando a la fecha de pago no hay un pago, se genera una comisión por la falta del capital y de los intereses.

Aclaración improcedente.

Otra comisión frecuente en este tipo de créditos, son los cobros por aclaración improcedente, este cobro se genera cuando el cliente solicita una aclaración y no le es favorable, por ejemplo, un cargo no reconocido.

Diferencia entre línea de crédito y crédito a plazos

La diferencia entre los créditos a plazos y los asignados a una línea de crédito. Es que los primeros son otorgados por el banco para uso inmediato, su principal característica es que son a plazos fijos, esto quiere decir que debes pagar mensualmente, aun sin haber utilizado los recursos. En cambio, las líneas de crédito son revolventes esto quiere decir que no debes pagar mensualmente si no utilizaste los recursos y además después de utilizar los recursos cuando son pagados estos regresan a estar disponibles.